二代央行内部(企业)评级系统建设背景

系统升级,报送制度更趋完善

近年来,央行一直在持续推进关于将信贷资产纳入质押范围以及开展央行内部(企业)评级的工作。随着二代央行内部(企业)评级系统于2022年9月28日上线,央行企业评级相关工作进入了直联报送、全面推广的时代

相比于一代系统

二代系统在报送制度上进行了优化和完善

- 明确了报送的范围、口径和填报规则

- 实现了通过数据采集接口批量报送数据,提高了报送效率

- 完善了数据质量要求,加强了报送数据的质量管控

- 进行央行债权资产对应的抵押品管理,确保央行债权安全。

- 拓展金融机构再贷款的合格抵质押品范围,满足中小金融机构的流动性需求。

- 降低金融机构融资成本,从而支持实体经济特别是三农、绿色、小微等普惠领域发展

- 通过采集信贷企业信息并进行评级,提高企业的信息透明度

二代央行内部(企业)评级系统评级流程

规范透明,全面了解信贷状况

评级对象

央行内部(企业)评级系统的评级对象是在金融机构有债务的借款企业,而非金融机构自身

人行主导

整个评级由人总行组织、指导,征信中心负责数据的采集和评级,人行分支配合试点及向金融机构推广的方式

评级指标

评级的指标包括定量与定性指标,定量指标如财务结构、偿债能力、运营能力和盈利能力,定性指标如经营环境、行业状况、竞争地位、内部管理、信誉、发展前景等,采用百分制方式进行打分

评级结果

根据打分结果对企业进行十个等级评定:优秀、很好、好、正常、可接受、一般、弱、有偿付风险、问题严重、濒临破产。评级结果为优秀、很好、好、正常和可接受的企业相关优质信贷资产可纳入央行再贷款的合格质押品范围

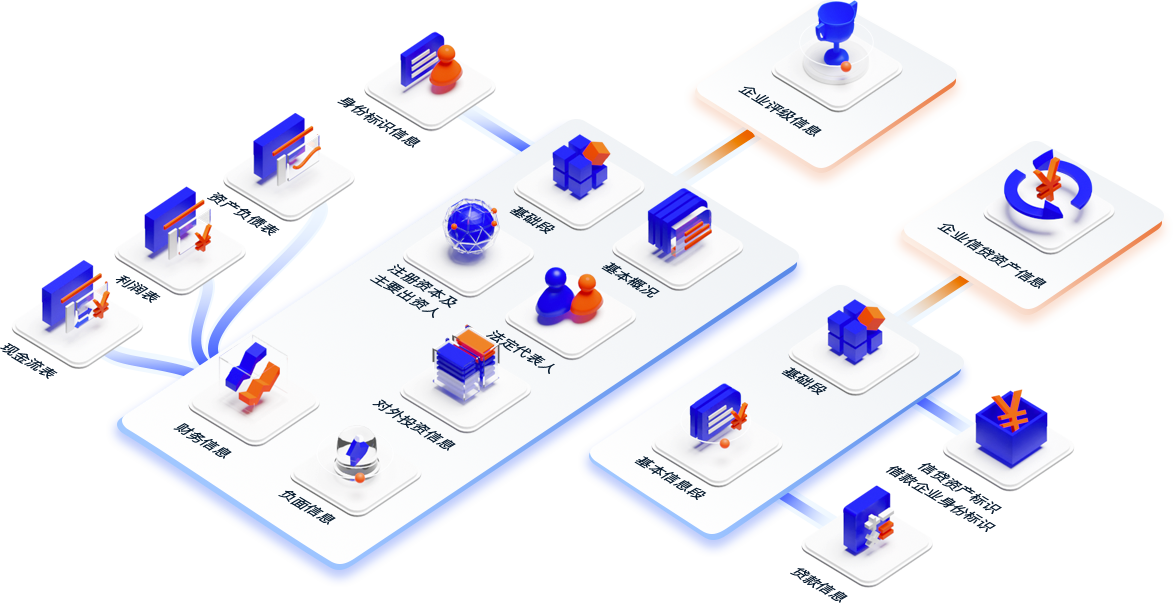

二代央行内部(企业)评级系统采集内容

对金融机构提出更高数据质量要求

数据报送质量上,二代系统提出了更严格的校验要求,包括通用规则和专项规则,其中通用规则包括文件命名、信息记录唯一性、空值、码值范围、关联、日期格式等,专项规则如日期比较、业务合理性等,除了单家金融机构上报数据外,征信中心还将结合报送机构的历史数据、其他机构上报数据以及人行现有库信息等进行联合校验,对金融机构加强数据质量管控、顺利通过联调测试提出了更高要求。

二代央行内部(企业)评级综合解决方案

全面管理 实现高效自动化

基于上述发文要求,中软融鑫推出了“二代央行内部(企业)评级系统”报送产品。该产品依托中软融鑫成熟的统一监管报送平台,遵循“高集成、低耦合、易扩展、便维护”的设计思想,结合目前信创国产化大趋势,实现以下功能

统一的权限管理体系

内部评级报送产品作为 UPS 产品线的一员,可与 UPS 门户作统一认证、统一机构与用户的管理。

完善的数据处理流程

可提供数据录入、数据导入、数据导出等操作,并提供内部评级业务子表的处理,满足内部评级数据格式的报送要求

贴合业务的接口设置

内部评级系统参照报送接口,结合金融机构业务习惯,对接口表和报文表进行分离,使接口层数据尽可能贴源,产品自动完成从接口层到报文层数据处理,按照人行要求生成报文。

高效的数据校验引擎

可提供与人行发文一致的数据校验规则、可高效完成大批量数据的校验,满足内部评级相关数据质量要求

完备的数据流程服务

可提供常规数据报送流程,反馈接收处理以及数据重报等流程服务,满足报送上报的相关数据流转要求。

多维的日志记录框架

可提数据流转日志、系统操作日志、系统数据操作日志等多维度日志服务,满足数据跟踪及审计相关需求

灵活的权限配置体系

系统提供灵活的角色资源配置,可按用户、菜单、报表、数据范围、明细机构、业务条线等多资源赋权

更安全的信创体系支持

除支持传统的软硬件环境外, 系统将支持信创国产化, 并支持各种方案组合和部署路线。

不仅如此,我们基于报送产品还提供相关制度的业务咨询、数据逻辑分析、数据自动化加工、数据治理等配套服务为您提供一体化的二代评级管理解决方案